- Tous les articles

- |Gérer son entreprise

- >Finance et comptabilité

- >Comptabilisation de l'aide à l'embauche

Comment comptabiliser l'aide à l'embauche ?

La transition entre les études supérieures et le monde du travail est reconnue comme difficile. Pour inciter les employeurs à donner leur chance aux jeunes diplômés, il est possible de bénéficier d’aides, et notamment d'allègement de cotisations sociales. La comptabilisation de l’aide à l’embauche des jeunes est soumise à un traitement particulier.

Plus généralement, différentes aides à l’embauche sont prévues pour favoriser l’insertion du plus grand nombre (reconversion professionnelle, embauche de seniors ou de travailleurs handicapés). Ces aides font l’objet de traitements comptables différents selon leur nature.

Comment s’effectue la comptabilisation des aides à l'embauche ? Comment sont-elles catégorisées ? PayFit vous explique les règles de la comptabilisation des aides à l’embauche.

Comptabilisation des aides à l’embauche sous forme d'exonérations de charges ou de réductions

Les exonérations ou réductions de charges patronales ne font l’objet d’aucun enregistrement comptable. En effet, ce type d’aides à l’embauche diminuent le montant des charges sociales, elles sont donc déjà incluses dans l'écriture de salaire.

Toutefois, lorsqu’elles ont un impact significatif sur les comptes, elles peuvent faire l'objet d'une mention en annexe, pour éclairer le lecteur des comptes.

Comptabilisation des aides à l’embauche sous forme de subventions

Les subventions sont classées en une catégorie comptable regroupant plusieurs sous-catégories. Parmi elles, les subventions d’exploitation, considérées comme les plus courantes de la catégorie.

Régime général de la comptabilisation des subventions

Certaines aides et primes pour l’embauche sont comptabilisées comme des subventions d’exploitation.

Sont notamment concernés :

la comptabilisation de l’aide unique à l’apprentissage ;

la comptabilisation de l’aide en contrat de professionnalisation.

Pour comptabiliser ces aides à l’embauche, on distingue différents traitements comptables.

➡️ Lorsque la subvention est accordée sans conditions à respecter

À la date d’octroi de la subvention

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 4417 | Subventions d'exploitation à recevoir | X | |

| 74 | Subventions d'exploitation | X |

À la date d’encaissement des fonds

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 512 | Banque | X | |

| 4417 | Subventions d'exploitation à recevoir | X |

➡️ Lorsque la subvention est soumise à des conditions

À la date de l’encaissement des subventions

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 4419 | Etat - avances sur subventions | X | |

| 512 | Banque | X |

À la date à laquelle les conditions sont réunies

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 4419 | Etat - avances sur subventions | X | |

| 74 | Subventions d'exploitation | X |

Comptabilisation de l’aide à l’embauche pour un contrat d’apprentissage

La comptabilisation de l’aide des apprentis se fait sous forme de subvention d’exploitation. L'aide s'applique dès la première année du contrat d'apprentissage, avec des conditions différentes selon la taille de l'entreprise.

Enregistrée dans un compte comptable 74, l’aide à l'embauche doit être, selon le plan comptable général, comptabilisée dès que ces subventions sont acquises à l'entreprise. Or cette aide est accordée après la signature du contrat d'apprentissage et la transmission à l'OPCO.

En pratique, pour comptabiliser l'aide à l’embauche d’un apprenti, nous procédons ainsi.

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 74 | Subventions d'exploitation | X | |

| 441 ou 4417 | Etat - subventions d'exploitation à recevoir | X |

Le versement vient ensuite solder le compte 441 ou 4417.

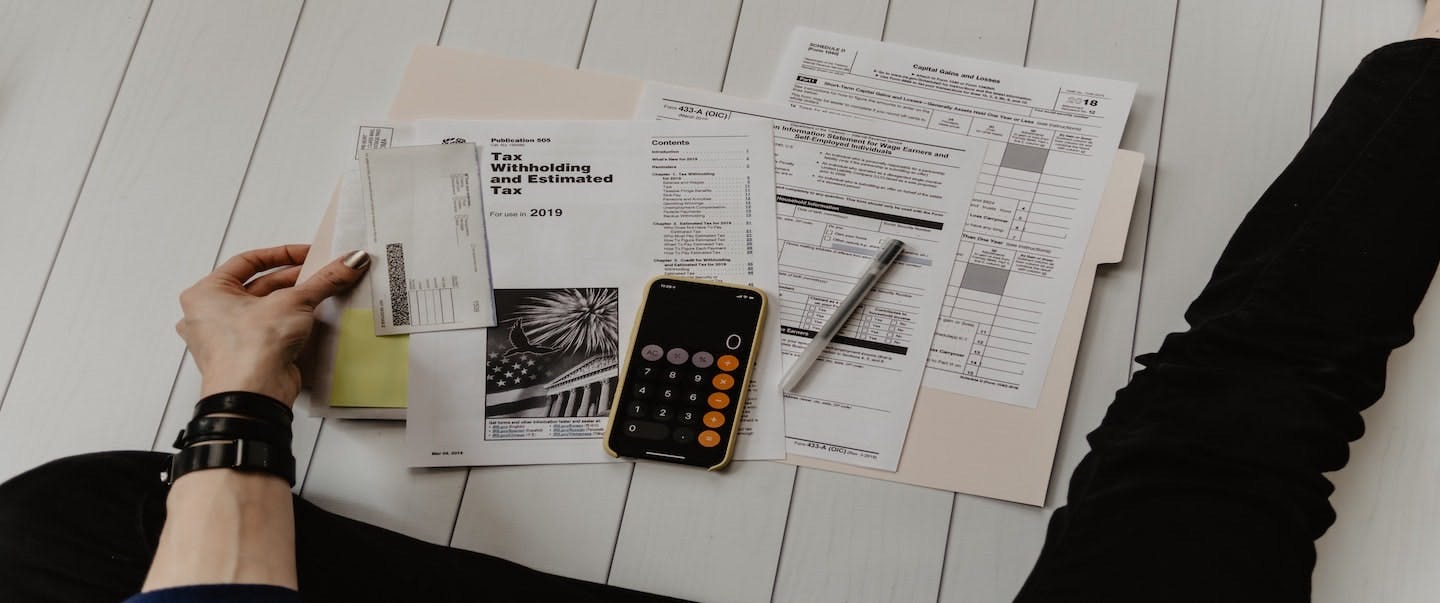

Comptabilisation des aides à l’embauche sous forme de crédits d’impôts

Enfin, il existe des aides accordées sous forme de crédits d’impôts aux entreprises.

Dans les structures soumises à l’impôt sur le revenu, les crédits d’impôts ne sont pas comptabilisés étant donné qu’ils sont directement appréhendés par le chef d’entreprise ou les associés en fonction de leur quote-part de participation aux bénéfices.

Quant aux structures soumises à l’impôt sur les sociétés, le crédit d’impôt y est comptabilisé de la façon suivante.

Quand le montant du crédit d’impôt est inférieur à l’impôt sur les sociétés

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 444 | Etat - impôts sur les bénéfices | X | |

| 695 | Impôts sur les bénéfices | X |

Quand le montant du crédit d’impôt est supérieur

| Numéro de compte | Libellé du compte | Débit | Crédit |

|---|---|---|---|

| 444 | Etat - impôts sur les bénéfices | X | |

| 699 | Produits - reports en arrière des déficits | X |

Ainsi, la comptabilisation des aides à l’embauche diffère selon la nature de l’aide : subvention, remboursement forfaitaire, réduction ou exonération de charges, crédit d’impôt.

Erreurs de paie de l’employeur : incidences et régularisation

Clôture de paie : guide pour une gestion sans faille

Bulletin de paie : modalités et mentions obligatoires

Attestation de salaire pour arrêt maladie : modalités et obligations

Aide unique à l’apprentissage : conditions, démarches et montant